Les 2 auteurs

lors de leur exposé à Pacé |

|

Depuis le second semestre 2010, la filière cunicole française est confrontée à de grandes difficultés avec l’envolée des prix des matières premières, qui touche des élevages déjà fragilisés par la précédente crise et se conjugue avec une consommation toujours orientée à la baisse |

| |

|

|

| 1. INDICATEURS DE PRODUCTION ET DE MARCHÉ |

1.1. Flambée des cours des matières premières en 2012 |

|

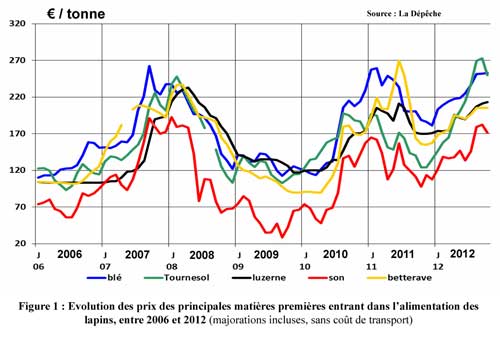

En 2011, compte tenu des niveaux élevés des cours en début d’année, les moyennes annuelles 2011 du blé et du maïs se sont inscrits en hausse, respectivement de 37.3 % et de 36.8 % par rapport à 2010. Après un fléchissement à la fin de l’année 2011, le marché céréalier est à nouveau en reprise depuis le début 2012 (bonne demande des fabricants d’aliment du bétail et crainte sur les récoltes en raison des intempéries) et à partir du début de l’été, les cours se sont envolés avec des prévisions de production mondiales en fortes baisses (sécheresse en Russie, Ukraine et Etats-Unis), accompagnées de stocks très faibles.

En 2011, les cours des tourteaux avaient amorcé une lente érosion. Ainsi sur l’ensemble de l’année 2011, les cours du tourteau de tournesol se sont repliés de 3.1 % par rapport à 2010. Au début 2012, les cours du tourteau de tournesol se redressent dans le sillage des matières premières azotées. Les cours atteignent des niveaux records à 275 €/tonne fin août 2012 (figure 1) En 2011, les cours des tourteaux avaient amorcé une lente érosion. Ainsi sur l’ensemble de l’année 2011, les cours du tourteau de tournesol se sont repliés de 3.1 % par rapport à 2010. Au début 2012, les cours du tourteau de tournesol se redressent dans le sillage des matières premières azotées. Les cours atteignent des niveaux records à 275 €/tonne fin août 2012 (figure 1)

Après un premier semestre 2011 en forte hausse, les cours des matières premières déshydratées se sont repliés au second semestre dans le sillage des autres matières premières. Cependant, les moyennes annuelles 2011 ont progressé de 50.2 % en pulpes de betterave et de 33.2 % en luzerne, par rapport à 2010. En 2012, les cours repartent à la hausse. |

| |

|

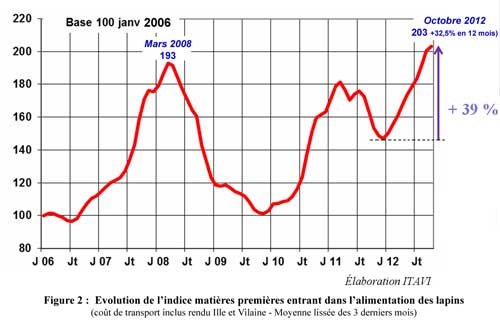

Après la hausse constatée de 17,0 % sur l’ensemble de l’année 2010/2009, l’indice ITAVI coût des matières premières de l’aliment lapin avait continué de progresser au premier semestre 2011, puis une détente s’était amorcée à partir de l’été. Cependant sur l’ensemble de l’année 2011, l’indice a de nouveau enregistré une hausse de 29.4 % par rapport à 2010. Après la hausse constatée de 17,0 % sur l’ensemble de l’année 2010/2009, l’indice ITAVI coût des matières premières de l’aliment lapin avait continué de progresser au premier semestre 2011, puis une détente s’était amorcée à partir de l’été. Cependant sur l’ensemble de l’année 2011, l’indice a de nouveau enregistré une hausse de 29.4 % par rapport à 2010.

Début 2012, compte-tenu de la hausse des principales matières premières, le repli amorcé depuis l’été marque le pas. L’indice se redresse et atteint un record en septembre 2012 à 200.52 (figure. 2) |

1.2. La production |

|

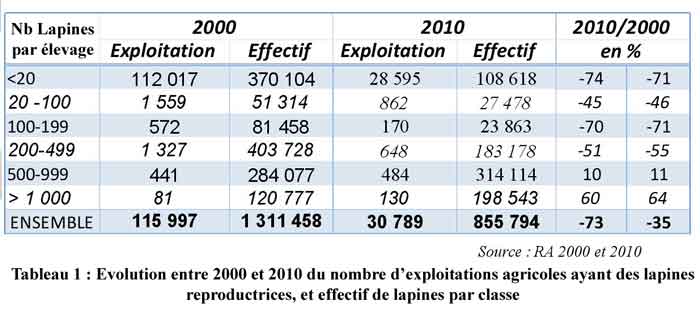

Le dernier Recensement Agricole (RA) , réalisé en 2010, a permis de mesurer l’évolution du marché dans sa globalité. Par rapport à la situation de 2000, le nombre de petites exploitations élevant moins de 100 lapines a diminué de près de 75 % (tableau 1). Pour les élevages disposant de 100 à 200 mères, la baisse a été de 45 %. On comptabilise en 2010 1 262 exploitations disposant d'un atelier cunicole d'une capacité de plus de 200 cages mères, contre 1 849 en 2000, soit un repli de 32 %. Dans le même temps pour ces élevages, les effectifs de lapines reproductrices reculaient de 14 %, confirmant ainsi le fort mouvement de concentration et d'agrandissement des ateliers. On note aussi que le nombre d’élevages de plus de 1000 mères a augmenté, passant de 15 % à 28 % des effectifs de production totaux. Ces données ainsi que les chiffres issus de l’analyse des GTE, permettent d’estimer la production française autour de 63 000 tonnes équivalent carcasse en 2010 contre 84 000 tonnes équivalent carcasse en 2000, soit une baisse de 24 % en 10 ans. |

| |

|

|

Figure 4 : Evolution du nombre d’inséminations effectuées chaque semaine en 2011 et 2012 |

|

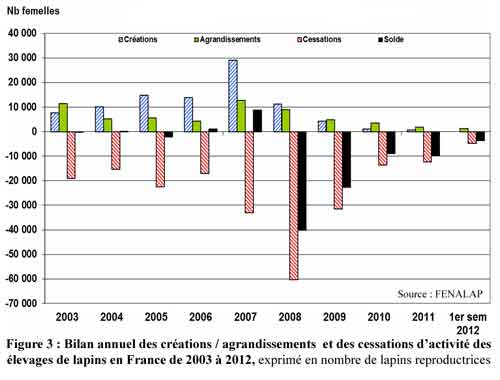

Les résultats de l’enquête FENALAP indiquent qu’en quatre ans, c’est un peu moins de 14 % du potentiel de production qui a disparu (- 40 098 femelles en 2008, - 22 655 femelles en 2009, - 8 898 femelles en 2010 et - 9 968 femelles en 2011). Ce mouvement se poursuit encore en 2012, avec 3 585 femelles en moins au premier semestre (Figure 3). Les résultats de l’enquête FENALAP indiquent qu’en quatre ans, c’est un peu moins de 14 % du potentiel de production qui a disparu (- 40 098 femelles en 2008, - 22 655 femelles en 2009, - 8 898 femelles en 2010 et - 9 968 femelles en 2011). Ce mouvement se poursuit encore en 2012, avec 3 585 femelles en moins au premier semestre (Figure 3).

Après la baisse de 2.7 % enregistrée en 2010, les fabrications d’aliment lapin sont à nouveau en baisse de 4.8 % sur l’ensemble de l’année 2011 par rapport à 2010. Selon les premières estimations pour les sept premiers mois de 2012, les fabrications d’aliment resteraient en repli de 2.3 % par rapport à la même période de 2011. |

Figure 5 : Evolution des abattages contrôlés en 2011 et 2012

comparés à la moyenne 2005-2010 (exprimés en tonnes d’équivalent carcasse) |

|

Après deux années de fortes baisses, les inséminations de 2010 avaient à peine retrouvé le niveau de 2009 (- 0.2 %) et en 2011, elles enregistrent une nouvelle baisse de 3,3 %. En 2012, les inséminations des 36 premières semaines sont à nouveau en baisse de 2.2 % (figure 4)

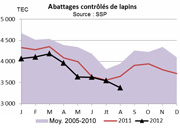

Selon le SSP, après deux années de fortes baisses, les abattages contrôlés de lapins se sont stabilisés en 2010. En 2011, ils ont été à nouveau en baisse et ont porté sur 34 049 milliers de têtes (- 1,8 % en têtes ; - 618 900 lapins) et 47 264 tonnes (soit - 1,6 % ; 780 tonnes en moins). Les résultats des huit premiers mois 2012 confirment ce repli (- 3.9 % en têtes,

- 890 000 lapins et – 4,3 % en tonnage, - 1 380 tonnes) (figure 5)

En 2011, les stocks de lapins congelés ont été supérieurs à ceux de 2010, s’élevant en moyenne à 983 tonnes par mois, contre 787 tonnes en 2010 et 543 tonnes en 2009. Au cours des 8 premiers mois de 2012, la moyenne s’établit à 826 tonnes, soit 20.5 % de moins que sur la même période 2011. |

1.3. Evolution des échanges |

|

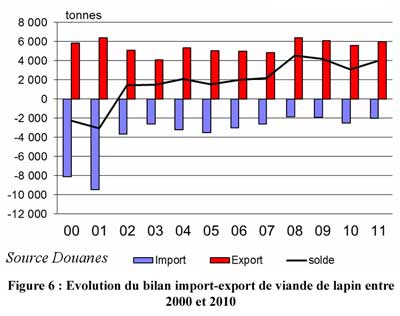

Depuis 1998, les échanges de la filière lapin (lapins vivants et viande de lapin) sont excédentaires en valeur avec, en 2011, une hausse de son solde commercial à 20,9 millions d’euros contre 15,7 en 2010. De janvier à août 2012, cet excédent se contracte en s’établissant à 6,1 millions d’euros contre 12,6 à la même période 2011.

En 2011, les exportations de viandes de lapin ont porté sur 6 000 t (+ 408 t/même période 2010) et les importations sur 2 000 t (- 503 t/même période 2010). Les exportations progressent sensiblement vers l’Italie, qui absorbe près du quart du volume total. Les expéditions reprennent légèrement vers l’Allemagne et la Belgique et se replient vers l’Espagne et la Suisse. En 2011, les exportations de viandes de lapin ont porté sur 6 000 t (+ 408 t/même période 2010) et les importations sur 2 000 t (- 503 t/même période 2010). Les exportations progressent sensiblement vers l’Italie, qui absorbe près du quart du volume total. Les expéditions reprennent légèrement vers l’Allemagne et la Belgique et se replient vers l’Espagne et la Suisse.

Les importations sont en recul de la plupart de nos pays fournisseurs. Seuls les arrivages en provenance de Hongrie enregistrent une hausse de 49 %.

Ainsi, le bilan net global des échanges induit une baisse de l’offre sur le marché national de plus de 900 tonnes sur l’ensemble de l’année 2011. Compte tenu de la hausse des exportations et du repli des importations, l’excédent commercial se redresse à 18.7 M€ en 2011 contre 14.0 M€ en 2010. De janvier à août 2012, la tendance se renverse : Les exportations enregistrent un fort repli (- 1 252 t par rapport aux mêmes mois 2011), avec la baisse des expéditions vers nos partenaires européens et la disparition du débouché de Hong-Kong. Les importations enregistrent une hausse de 469 t due à la progression des arrivages chinois. Ainsi, le bilan net global des échanges induit une hausse de l’offre sur le marché national de plus de 1 700 t. |

| 1.4. Evolution des cotations |

|

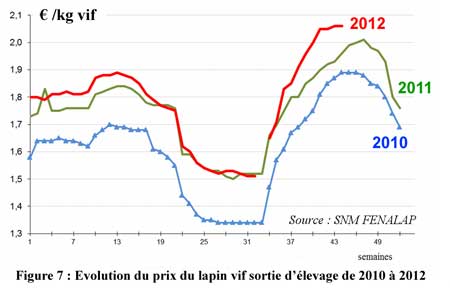

Le prix moyen annuel 2011 du lapin vif s’établit à 1,759 €/kg (+ 14 ct €/kg par rapport à 2010), soit + 8,6 %/même période 2010, dans un contexte de très forte hausse de l’aliment. Le prix moyen 2012 à fin semaine 41 s’établit à 1,755 €/kg, soit + 2,5 % par rapport à la même période 2011 (figure 7). Le prix moyen annuel 2011 du lapin vif s’établit à 1,759 €/kg (+ 14 ct €/kg par rapport à 2010), soit + 8,6 %/même période 2010, dans un contexte de très forte hausse de l’aliment. Le prix moyen 2012 à fin semaine 41 s’établit à 1,755 €/kg, soit + 2,5 % par rapport à la même période 2011 (figure 7).

A Rungis, le prix moyen annuel 2011 pour les carcasses standard s’établit à 3,18 €/kg (- 0.08 €/kg par rapport à 2010), soit - 2,4 %/2010 et celui des carcasses triées s’établit à

4,44 €/kg (+ 0,07 €/kg par rapport à 2010), soit + 2,9 %/2010. Le prix moyen 2012 à fin semaine 41 s’établit pour les carcasses standard à 3,48 €/kg, soit + 18.5 % par rapport à la même période 2011 et pour les carcasses triées à 4,55 €/kg, soit + 3.3 % par rapport à la même période 2011. |

1.5. Consommation |

|

L’absence de données fiables sur les volumes de production en France ne permet pas de disposer de bilans officiels sur la consommation alimentaire de viande de lapin en France. Cependant, l’ITAVI et le CLIPP ont réalisé une estimation de cette consommation, à partir des données du RA et des flux d’échanges en volume. La consommation ainsi estimée s’établit à 0,93 kg/hab./an en 2010 contre 1,42 kg en 2000, soit une baisse de 34 % en 10 ans.

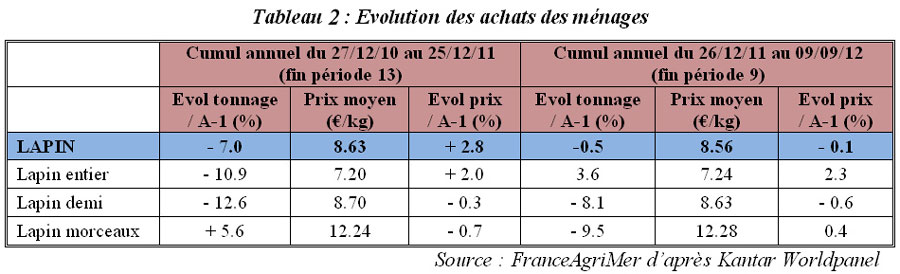

Selon KANTAR Worldpanel, après la bonne tenue constatée en 2010, l’année 2011 a été moins favorable aux achats de lapins, avec un repli de 7,0 % en volume et une hausse des prix de 2,8 %. Les achats de lapins entiers, dont le prix a augmenté de 2 %, ont diminué de 10,9 %, alors que ceux des morceaux ont progressé de 5,6 % avec des prix stables, voire en légère baisse. En 2012, les achats des ménages des neuf premières périodes retrouvent à peine le niveau de 2011 avec une progression des achats d’entiers et un net repli des achats de morceaux. Les prix progressent pour l’entier et restent stables pour les morceaux (tableau 2). |

|

2. RESULTATS TECHNIQUES ET ECONOMIQUES DES ATELIERS CUNICOLES |

2.1. Amélioration continue des performances techniques |

|

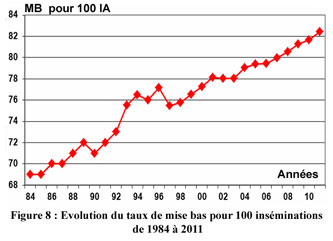

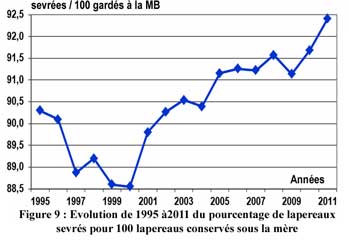

Depuis la mise en place de la centralisation nationale des résultats GTE cunicoles en 1984, les performances techniques des producteurs de lapins ne cessent de s’améliorer. En maternité, le taux de mise bas par insémination dans les ateliers en conduite en bandes est ainsi passé de 73,2 % en 1995 à 82,5 % en 2011, un chiffre encore en hausse de 0,9 % par rapport à 2010 (figure 8). Le nombre de lapereaux sevrés par insémination s’établit à 6,93 en moyenne, soit une progression de 1,7 % par rapport à 2010. Le taux de viabilité au nid, calculés sur les lapereaux gardés, s’élève à 92.4 % (figure 9). |

|

| |

|

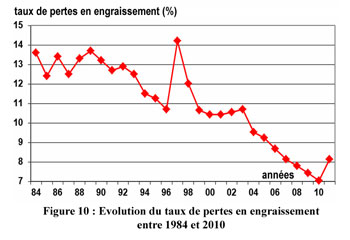

En engraissement, le taux de perte est également en nette régression sur les dernières années (7,0 % en 2010 contre 9,9 % en 1995 en conduite en bandes), mais l’année 2011 a vu une augmentation des pertes, qui s’établissent à 8,1 %, c’est-à-dire au même niveau qu’en 2007 (figure 10). Cela s’explique en partie par l’épizootie de VHD qui a durement touché les élevages au début de l’année 2011 et par les coups de chaleur tardifs survenus à l’automne.

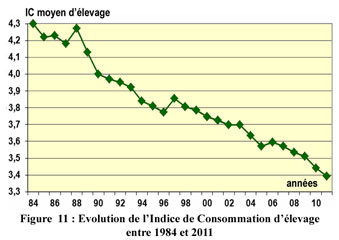

Le nombre de lapins produits par femelle et par an est affecté par cette situation ainsi que par les sauts de bande estivaux, et s’élève ainsi à 50,2 en 2011 contre 50,5 en 2010. En revanche, grâce à l’amélioration du taux de mise bas, la productivité par IA progresse et s’établit à 15,32 kg par insémination (+ 0,5 % par rapport à 2010). De la même façon, l’indice de consommation s’est considérablement réduit depuis 1995, passant de 3,72 kg d'aliment utilisés par kg de lapin vif produit à cette époque, à 3,38 en 2011 (soit - 1,3 % par rapport à 2010, figure 11). |

|

2.2. Des résultats économiques grevés par un prix de l’aliment en forte hausse |

|

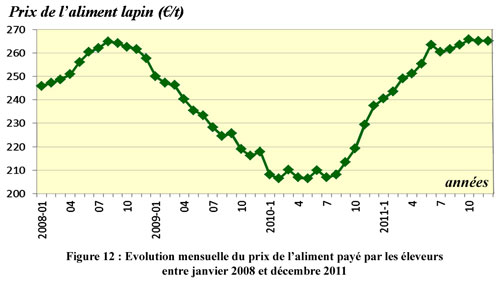

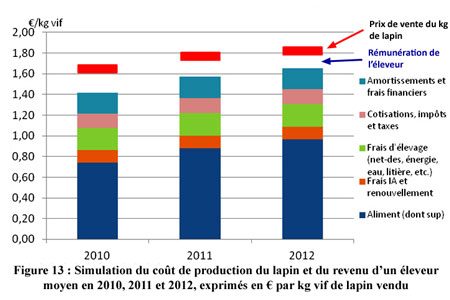

Entre 2010 et 2011, le prix de l’aliment relevé dans les élevages a progressé de 34 €/t, passant de 216 €/t à 260 €/t, soit une hausse de 20,1 %. Pour rappel, cette hausse n’avait été « que » de 18,9 % entre 2007 et 2008. La hausse a été continue au cours de l’année 2011, avec un palier atteint à 265 €/t d’octobre à décembre (figure 12).

La baisse de l’indice de consommation n’a pas suffi à compenser cette hausse du prix d’aliment : le coût alimentaire a ainsi progressé de 18,3 % entre 2010 et 2011, pour s’établir à 0,88 €/kg de lapin vif produit en moyenne. La baisse de l’indice de consommation n’a pas suffi à compenser cette hausse du prix d’aliment : le coût alimentaire a ainsi progressé de 18,3 % entre 2010 et 2011, pour s’établir à 0,88 €/kg de lapin vif produit en moyenne.

Parallèlement, le prix de vente du lapin a également connu une hausse, de 7,3 %, passant ainsi de 1,65 €/kg vif vendu en 2010 à 1,77 €/kg vif vendu en 2011.

Cette hausse du prix de vente et l’amélioration des performances techniques, notamment en maternité, permettent ainsi à la marge sur coût alimentaire de ne pas s’effondrer : elle recule néanmoins de 1,7 % entre 2010 et 2011 pour s’établir à 115 € par femelle et par an, soit 2 € de moins par femelle et par an. A titre de comparaison, la baisse avait été de 11,3 € par femelle et par an entre 2007 et 2008. |

2.3. Extrapolation au coût de production global |

|

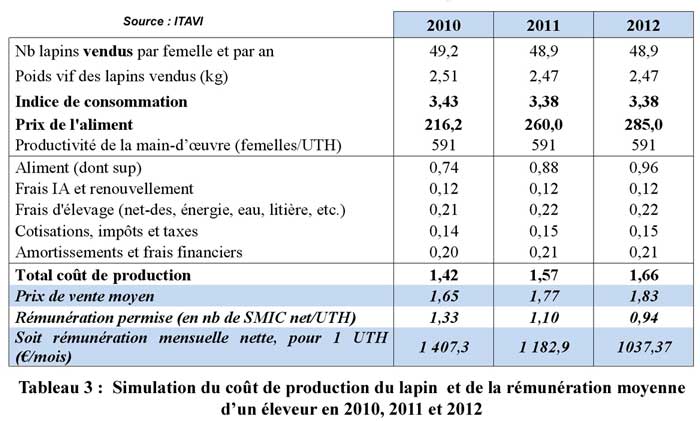

Le réseau de fermes de références CUNIMIEUX permet de compléter l’analyse économique des résultats GTE grâce à un suivi de l’ensemble des charges, y compris non-alimentaires, sur une centaine d’exploitations réparties sur toute la France. Cependant, les données les plus récentes collectées dans le cadre du réseau de fermes de références datent de 2010.

Pour évaluer les coûts de production 2011 et 2012, plusieurs hypothèses doivent donc être faites :

- la productivité de la main d’œuvre (591 femelles pour 1 UTH en 2010) est jugée constante sur ces trois années ;

- on considère non pas le nombre de lapins produits mais le nombre de lapins vendus, c’est-à-dire hors saisies et autoconsommation ;

- on considère que les charges non alimentaires (énergie, eau, frais de nettoyage, frais d’insémination, amortissements et frais financiers, etc.) sont constantes, en € par femelle et par an, et que le nombre de femelles est également constant (591 pour 1 UTH).

- on considère que les performances techniques des éleveurs en 2012 sont les mêmes qu’en 2011 (pas d’amélioration de l’IC, de la fertilité ni de la viabilité des animaux aux différents stades).

Les coûts de production ainsi calculés ne sont donc que des simulations. Ils sont élaborés hors mains-d’œuvre, ce qui permet ensuite, par comparaison avec le prix de vente perçu, d’estimer un revenu (tableau 3). |

| |

|

|

| |

|

Ainsi, en 2010, les performances moyennes des 890 éleveurs suivis en GTE, couplées aux charges supportées par les 83 éleveurs participant au réseau CUNIMIEUX, permettent d’estimer un coût de production moyen hors main-d’œuvre de 1,42 €/kg vif vendu, dans un contexte d’aliment à 216,2 €/tonne. En 2010, le prix de vente relevé dans le suivi GTE était de 1,65 €/kg vif vendu. Ainsi, un éleveur moyen touchait, en 2010, un revenu mensuel de 1 407,30 €/UTH (soit 1,33 SMIC net). Ainsi, en 2010, les performances moyennes des 890 éleveurs suivis en GTE, couplées aux charges supportées par les 83 éleveurs participant au réseau CUNIMIEUX, permettent d’estimer un coût de production moyen hors main-d’œuvre de 1,42 €/kg vif vendu, dans un contexte d’aliment à 216,2 €/tonne. En 2010, le prix de vente relevé dans le suivi GTE était de 1,65 €/kg vif vendu. Ainsi, un éleveur moyen touchait, en 2010, un revenu mensuel de 1 407,30 €/UTH (soit 1,33 SMIC net).

En 2011, avec un prix d’aliment relevé dans le suivi GTE à 260 €/tonne, le coût de production hors main-d’œuvre s’élevait à 1,57 €/kg vif vendu. Le prix de vente (GTE) étant de 1,77 €/kg vif vendu, le revenu mensuel d’un éleveur moyen en 2011 était de 1 182,87 €/UTH (soit 1,10 SMIC net).

En 2012, en faisant l’hypothèse d’un prix moyen (sur l’année) de l’aliment à 285 €/tonne, le coût de production hors main-d’œuvre atteint 1,66 €/kg vif vendu. Dans l’hypothèse d’un prix de vente moyen sur l’année à 1,83 €/kg vif vendu, l’éleveur moyen percevrait en 2012 un revenu mensuel de 1037,37 €/UTH (soit 0,94 SMIC net). |

| CONCLUSION |

| |

|

Comme lors de la précédente crise des matières premières, en 2007 et 2008, et malgré une érosion moins marquée de la consommation au cours de l’année 2012 qu’en 2011, la filière dans son ensemble traverse une situation difficile. Celle-ci se traduit, pour les éleveurs, par des marges en baisse et donc des rémunérations plus faibles, en dépit des revalorisations successives des prix de vente. La pérennité des ateliers les plus fragiles ne semble plus assurée, et les fortes charges supportées par les producteurs risquent également de freiner durablement les investissements de modernisation des élevages, aux dépens de l’amélioration des performances techniques. |

|